拝啓 投資先の皆様、新年あけましておめでとうございます。

ひびきの清水でございます。本年も宜しくお願い申し上げます。昨年はコロナに始まり、コロナに終わるという大変な年になりましたが、多くの示唆に富んだ年であったとも言えます。今年は、それを克服し、その苦悩から学んだことを糧にし、飛躍する大事な年になっていくはずです。私どもも、毎年このように年始のご挨拶のレターを投資先の皆さまに書かせていただいて、本年で5回目を迎えました。弊社の設立からも昨年11月で丸5年を超え、ようやく会社の陣容も一通り整い、やりたかったことが少しずつ出来始めている感覚であり、気を引き締めて邁進していきたいと存じます。是非皆さまと一緒にこの厳しい時代を乗り切っていきたいと思います。宜しくお願い致します。

今回、このコロナ後の世界の見方を私なりに、ひも解いていってみたいと思います。尚、毎年かなり長文化してきていることと、今回もいくつかの系統の全く違うメッセージを発信したいという気持ちもあり、(大変暑苦しいかもしれませんが)全部で3部作にしようと心に決めました。本日はその第一弾です。2-3週間ごとに第二、第三のお手紙をお送りしたいと思います。ご面倒かもしれませんが何卒ご笑覧いただければ幸いです。もし手紙がご面倒であれば添付の名刺に記載の連絡先までご連絡いただければ次回よりメール送信のみにさせていただきます。

さて、この文章を書き始めたまさに本日12月27日(日)、日経新聞に興味深い記事が出ておりました。「コロナが促す企業選別 – 株価純資産倍率20年ぶり格差」という記事です(添付)。今年の株式市場で起こっていたことを総括する意味で良い記事だと思います。株価純資産倍率(PBR)は、概念的には、企業の簿価純資産に対し、貸借対照表に計上されない無形固定資産など見えない付加価値がどの程度上のせされているか、あるいは反対に簿価純資産に比べて低いかを、不特定多数の市場参加者のコンセンサスである株価と純資産を比較しているものであります。株主資本収益率(ROE)との相関は高いですが、さらにその「期待値の変化」に対しても大きく影響されます。

記事では、日米欧で、巨額財政出動で株式市場が大きく反転続伸する中でPBRが5倍以上の「評価の高い」企業の数が2018年末に比べ36%も増加する反面、1倍以下の会社も実は6%増えたという厳しい二極化の事実が紹介されています。

今回、パンデミックにより多大な不自由が生じ、世界的にデジタルサービスの利用が爆発的に拡大した上に、さらに資本主義の真骨頂「(正/負両方の)期待値の乗数ドライブ効果」が働いた市場環境でありました。この市場が私たちに突きつけているメッセージについて第一弾では個人的見解を述べさせていただきます。

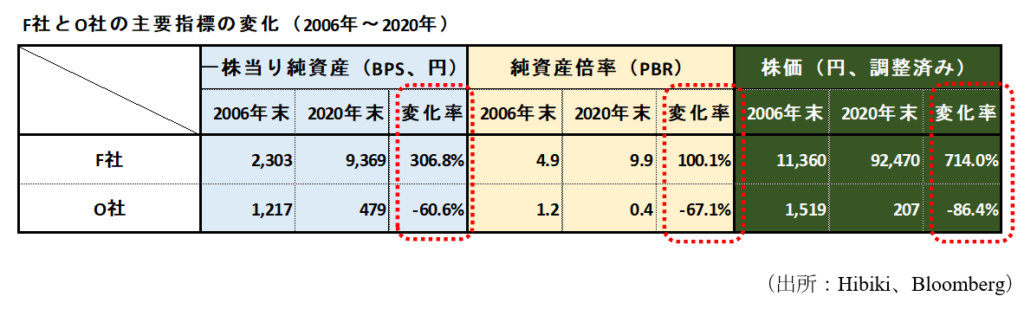

最初に、当該記事でも紹介されているO社とF社の比較を改めて私も自身で行ってみました。同じアパレル業界で、皆が知っている老舗企業と優良企業です。先ずは、リーマンショック前の2006年からの14年間の一株当たり純資産(BPS)、PBR、そして株価の比較をしてみました(両社とも弊社の投資先ではございません)。

右端の株価で言うと、同業種ですがF社は株価が約8倍になっている反面、O社は90%近い下落となっております。分解すると、BPSでは、F社が300%超(4倍超)という驚異的な伸びを示すと同時に、PBRでは4.9倍→9.9倍とほぼ倍に評価を上げています。O社は同じ期間でBPSを60%以上棄損し、さらに市場での評価のPBRも1.2倍→0.4倍と1/3に低下しました。実際の純資産の変化で言うと、約370%の差ですが、PBRの変化が加わり、実際の株価は800%も差が開いたのです。

時系列でこのPBRを追ったものが以下の3つのグラフとなっております。

その差が歴然とする中、このコロナの環境下に差がさらに急激に開いたことは興味深い事実です。一番右のグラフは2社のPBRの差をたどったものですが、徐々に拡大しつつ、過去1年の変化が急激であることが理解出来ます。何故このような驚くべき差につながるのか、考えてみたいと思います。先ず最初に問題は2つ、経営と期待、に分けられると思います。

一つは、いわずと知れた「経営の問題」です。2019年12月に書かせていただきました、純資産配当率(DOE)に関してご紹介したお手紙 (http://www.hibiki-path-advisors.com/message/post-1637/)で述べている通り、17世紀に歴史上初めてといわれる株式会社「東インド会社」の設立以来、「一株当り純資産(BPS)」は企業の経営結果の尺度として利用されており、企業の通信簿の大事な一教科であることは議論の余地はありません。BPSが一定期間でどの程度増えているか、もしくは減っているかは、経営者にとっては「ぐうの音もでない」事実であり、その増え方・減り方の簡易計測法がROEであります。F社とO社の差は結果から見て明らかです。同じ業界でこれだけ差が出るのは経営力の差として認識せざるを得ないでしょう。

もう一つは、「期待の問題」です。BPSが時間をかけて減っている場合、市場は「何も変化がなければ今後も減るであろう・・・」という期待を形成させます。幸か不幸か人の期待値はほぼ過去からの線形なので、BPSが増加(減少)するのに輪をかけてPBRも増加(低下)していくのです。PBRはROEの期待値の変化ともとれる、半ば独立、半ば従属変数のような不思議なものです。これが後段で説明するネットワーク効果の初期の段階です。そこで、経営の問題と、期待の問題を分けて少し掘り下げたいと思います。

F社の経営力が素晴らしいことは、敢えて語る必要はありません。問題は、そうなっていない場合の経営の対処ですが、正直、全ての決定事項で成功する人は皆無ですし、会社の資本金を棄損しようと思って経営している人も皆無でしょう。その中で、大切なのは、①胆力:しがらみを排し、問題の本質に切り込み、痛みすら伴う正しい決断をし、間違えた場合にはすぐに軌道修正する判断と決断力、②組織能力:その決断や日々の修正を担保する経営情報収集、反対に事業目標やKPIを末端まで信賞必罰を伴い実行させることが出来るよどみのない組織づくり、③クリエイティブ:イノベーションと改革を否定せず社員の主体性を醸成する土壌・雰囲気づくり、ではないでしょうか。企業価値を長期的に最大化する正しいKPIを選択し、それを社員に浸透させることは難しさを伴いますが、それにかかわる中国アリババとアントフィナンシャルの極めて興味深いエピソードがございますので、今回でなく、続きの第二弾のお手紙で是非ご紹介したいと思います。

期待の問題(≒PBR)に関しては、(1)企業の実績からくる問題でもあり、(2)市場全体も関わる問題であります。実績からくる部分は実に分かりやすく、「この企業は(よくも悪くも)この程度であろう」という値踏みの部分です。人間の行動変容がそう簡単に起こらないことからくる合理的な予想です。やっかいなのは、昨今のAIの発達により市場のコンセンサスの方向性を、AIが助長し、増強する傾向にある点です。

AIは、過去のコンセンサスのデータ(つまり市場の反応)の反復習得から予測を立てるので、そのAIの勢力が市場で強くなればなる程、その流れを転換するには、継続した「サプライズ」が必要になります。AIが今後さらに市場を席捲していくことの蓋然性はおそらく高いです。また、添付のPBR二極化の記事の通り、市場参加者やAIが企業の過去の実績を前提として、デジタルトランスフォーメーションや、ESGなど新しい問題への対処力(経営力の派生変数)を過去の実績からさらに類推し、そのイメージがさらに自己強化され、乗数的な効果を生んでいることの現れです。その効果がコロナ禍のデジタル化の推進の中で極度に加速しました。この効果を、勝手ながら「期待値のネットワーク効果」と命名しておきます。

では、この「期待の問題」の根底にある期待値のネットワーク効果が発生・拡大する構造要因とは何なのか?私は以下の3つであると思っています。

1. 低金利の金余り

2. お金と投資行動自体のネットワーク化

3. 様々なビジネスモデル自体のネットワーク化

先ず、低金利でマネーが市場にあふれている中、市場の血液はサラサラで、循環スピードは速くなります。さらにコロナが追い打ちをかけ、設備投資が縮小する中で行き場を失うマネーの勢いが増している現象面は避けて通れません。ただ、続く2点はコロナ禍だからというよりは、資本主義経済の根本的な構造転換のスピードが単に前倒しになったと言えます。

お金自体のネットワーク化の背景には、第二弾でお話する予定のアリババとアリペイの中国における「スマホ画面内で人生完結型」の生活革命がありますが、米国でも既にユニコーン(上場前に10億ドルの企業評価を受ける)の仲間入りを果たしたといわれるロビンフッドと言われるフィンテック企業が提供するモデルも革命的です。「市場を民主化する!」という仰々しいミッションを掲げ、いわゆる「フリーミアム」モデルを株式取引に導入し、顧客からは取引手数料を取らずに証券会社に注文を迂回したり、信用取引や広告収入で稼ぐビジネスモデルで既に1,300万人の口座を開設し、その半数が株式取引は初めて、という新しい投資家層を開拓したフロンティア企業です。2013年創業のこの企業は、とにかくアプリ内に蓄積される会員の投資行動を「劇場化」すると同時に、その大量の注文やデータを駆使してマネタイズします。アプリ内でどの株式に沢山の買い注文が入っているか、など、を常時開示し、個人の感情を煽る面も多い上に、友人などに口座開設をさせると、無料でグーグルなどの「今熱い!株式」が「タダで貰える」という、ある意味一線を越えているのでは、と感じるサービスまで提供しています。証券監視委員会の改善命令も最近では受けているとは言え、株式投資のハードルを大きく下げ、いよいよ証券市場全体の「アプリ化」のクライマックスなのかもしれません。この辺のお話は、第三弾でお伝えしたいと考えています。

3つ目の、ビジネスモデルのネットワーク化、は勿論今に始まったことではなく、GAFAと言われるインターネット/SNS時代の申し子達、いわゆるプラットフォーマーと言われる企業群が「限界費用ゼロ」のモデルを活用し、以前から猛進してきた部分ですが、これが既に数多くの業種に波及し(波及せざるを得ず)その対応力や巧拙が企業の業績や価値に大きく影響を与える時代に、コロナもあって、一気呵成に突入しました。

ビジネスモデルのネットワーク化と一言で言いますが、これも様々なケースがあり、おそらく十人十色だと感じます。インターネット販売に対応してコロナ禍でさらに業績を伸ばすF社と、百貨店などとの従来の関係に苦慮し、対応が遅れたO社の差は歴然として、例えばプレイステーションのハードをハブにして一気にサブスクリプションモデルを拡散しているソニーや、業種を超えて提携を行うトヨタとソフトバンクの例など、目に見える部分は当然ながら、人目に触れにくい部分で、企業内の、在宅勤務含めたDX(デジタルトランスフォメ―ション)を如何に有効に機能させ、新しい付加価値を発揮させるかなどもあります。既存の製造業、サービス業、といった「業種」の枠組みや、「仕事の仕組み」を如何に創造的破壊により新時代に対応させることが出来るか、という企業体の発想の所在が問われている意味でのネットワーク化であります。

コロナという有事の対応でそのような企業の「現在地」があぶりだされている現状であり、それは今後数年かけて顕在化したかもしれないことが、(危機感をもって対応すれば挽回できる可能性があるという意味においては)幸運なことに、一気に日の目を見たと言えます。多少の寄り戻しはあるかもしれませんが、これは、5Gや6Gと言われるデータ通信容量が飛躍的に拡大する時代にあっては、構造的トレンドであり後戻りはないと考えるべきです。

このように現在の市場で起こっていることが示唆するものを、経営の問題と期待の問題に分解してひも解いてみました。忘れてはならないのは、ここに全体に通奏低音のように覆いかぶさって離れないものがAIと言われる機械学習の存在です。端的には、「アルゴリズム」をメタデータの反復学習で自主的に漸進的に進歩させる手法で、様々なビジネスや製造業の工場などの前線でも利用が進んでいる技術分野ですね。証券市場でも、残念ながら正確なデータはないのですが、主要市場に飛び交う70-80%以上の発注が(レベルの差はあれど)人手ではなく、アルゴリズムというプログラムによって出されているといわれていますし、多くの金融機関やファンドでAIの適用も進んでいます。私どもも、発注の90%以上はある一定の条件を設定した上での自動のアルゴリズムに執行をさせます。

再び少し立ち止まって考えてみましょう。普段お忙しい皆さまの頭の中を最後5分お借り出来たら幸いです。このAIの凄さは人の頭では消化するのに数千年かかるような膨大な量のデータを瞬時に消化分析していく点ですが、証券市場で個別企業の部分で言いますと、以下のような流れになります。

1. 企業の決算やプレス発表情報集計

2. 情報の内容の解析(数値、文字情報のニュアンス)

3. 情報の伝播や波及の内容確認(ニュース、チャット、ツイート等)

4. 株価の反応の確認(短期、中期、長期)

すぐお気づきだと思いますが、これは、アナログ的に表現すると、「過去の事例研究の膨大な集積」ですので、過去の人々がこう反応したので今後もこう反応するだろう、というコンセンサスを予測する多軸型疑似線形モデルです。そしてこのようなAIの存在の拡大と、金融のネットワーク化拡大のために、いわば市場の重量が弱まり(既に無重力かもしれません)、慣性の法則が強まります。

ここでいう慣性の法則とは、過去の株式市場などの反応の傾向が、時間により沈静化もしくは風化することなく、(反復学習により)より長続きし、さらに強化されていく、ということです。つまり、例えば努力や実績の割に評価がなかなか得られない企業は、その過去の傾向があるからこそ、(AIの予測では)今後も評価を得られにくい、という誤謬に陥るリスクが飛躍的に増加しているという市場環境にあるということです。これには人の意思が介在しておらず、恐ろしいことです。ファンダメンタルで足しげく皆さまのところに通いお話をして投資をする私どもにとっても正直なところ、複雑な思いです。勿論、上記F社のように既に良いイメージが定着した企業はそれを「維持更新」していくだけでその評価が維持されやすい反面、そこから転落すると這い上がるのに苛烈なエネルギーが必要となります。

数年前に、市場との対峙のお話の中で「尻尾が頭を振る」状態になる懸念を書きましたが、上記の通り、「期待の問題」がより大きくなり、既にその環境にいつの間にかどっぷり浸かっている状態と言えます。好むと好まざると、日々の事業と向き合う皆さまのその真剣な姿勢と同じレベルでその状態と向き合っていくのが上場企業の責務です。向き合う気概がなければ非上場化もしくは買収されるべきでしょう。そこで、この環境に受動的に向き合っていても意味がない(向き合わないこととほぼ同義です)ので、能動的に向き合うことを是非一緒に出来たら、と思います。私たちのような、ファンダメンタル(企業の本質的価値)で投資する人間にとってもこれは頭の痛い大きな問題で、皆さまと一緒に対峙せねばならない問題です。

AIは、巷に溢れる文字情報認知、パターン認知をそのベースにしており、その最たる例はグーグル検索での表示順位です。そのアルゴリズムは公表されていませんが、インターネト広告会社はそのメカニズムを解明し、顧客を上位に表示させることに必死に取り組んでいます。ある意味イタチごっこですね。

例えば、もし証券市場で企業がこのパターン認知(皆さまの市場での期待値)を変化させたい場合は、どうしたら良いでしょうか?私は、そこに大きいサプライズ、という楔(くさび)を、これでもか、というくらいに打ち込んでいく必要があると考えます。小手先ではなく、本質的で、十分にコミットメントと、インパクトのある内容によるものです。期待値の線形バイアスが強く、それが自己強化されていることは、世界的に二極化するPBRが如実に指し示しています。

それこそ、私どもでなくても結構ですが、皆さまが信頼される様々な投資家や金融機関と真摯に対話をし、市場が貴社に対して抱いているイメージや先入観が何かを把握し、会社の現状がそれとは違う!と自信を持てる場合、確信を持って、市場がまだ織り込んでいない事実を市場に叩きつけていくくらいのことが必要かと存じます。

例えば、ですが、私どもの長年の投資先の一社でE社という会社がございます。プラスチック精密成型加工の会社で、LEDテレビ内の拡散レンズや5Gの光ファイバ通信のコネクタレンズなどで世界に認められる、知る人ぞ知る優良企業です。当社は6年前から昨年に至るまで継続して自社株買いした金庫株が発行済みの34.5%と大きく残っておりました。財務諸表などでは一株当りの利益などの計算から当該株数が除外されるため数値には既に織り込まれ、また将来のM&Aでも利用可能でもあるため、消却を行う優先順位は低く、投資家の間では、そのうちに株価が上昇すると市場に放出されるのでは、と懸念となっておりました。しかしコロナ禍の11月16日、突如自社株のうち27.42%分を消却し、同時に追加で4.19%を自社株買いすると発表、そして11月30日には、上乗せで4.35%の自社株買いを発表し、なんとさらに12月10日には、大きく上乗せして13.59%もの自社株買いを発表しました。この一連の発表の市場へのメッセージング効果は絶大で、驚きを持って迎えられ、株価は最初の発表前の2,197円(11月16日終値)から、年末3,900円まで、なんと1か月半で77.5%上昇したのです。PBRで言うと、0.54倍→0.97倍です。まさに、「(悪く)値踏み」されていた部分が根底からひっくり返りました。事業もコロナ禍でも経営陣と社員の皆さま必死の努力で何とか踏みとどまっており、今後回復が見込まれるにも関わらず市場が見向きもしなかったのですが、経営陣の英断で大変力強いメッセージが伝わり、まさに「期待値」が大きく変化した事例と言っていいでしょう。

株価は市場が決めるもの、とは真理ですが、昨今の「尻尾が頭を振る」ようになっている現状に対し、多くの皆さまは多かれ少なかれ疑問を抱いているのではないでしょうか。当然ながらAIは、例えば皆さまの投資家との「生の対話の内容」や皆さまが「今頭の中で考えていること」や「組織内在的変化」には反応出来ませんし、ましてや経営そのものを出来るはずがありません。ビクトール・フランクルの名著「夜と霧」で、内的自由、精神的自由という言葉で語られる「人間の頭脳(または心)の内部の自由」、そこに解があるはずです。AIは「前例主義」が大好きです。前例主義の塊がAIであるとも言えます。それを打破するのは、人の頭脳で企業の価値を長期で最大化するという決意に基づく英断です。しがらみや前例主義を排し、市場に自社の価値を思い知らせ、その価値を顕在化させてさらに拡大する連続するアクションにこそ期待値を大きく変化させるカギがあると考えます。

そのアクションとは、例えば、市場が想像をしていないレベルでのビジネスモデルのDXの推進でも、極めて先進的なガバナンスシステムの導入などでもいいかもしれません。新しい分野での提携による進出や、長年ためらってきた企業買収などでもいいと思います(但し値段は慎重に!)。そういった事業の構造転換には時間がかかります。その間、少しでお時間を稼ぎ、株主と信頼関係を構築するという意味での財務的な大胆な施策(大規模な自社株買い、DOEの新規導入、現状より高いROICやROEの目標値の導入と道筋設定)も同時に検討すべきです。ただ、このような時代だからこそ、過去からの延長線上にはない、レベルの違う大きいものに果敢に挑戦する姿勢が改めて求められるのではないでしょうか。中途半端ではおそらくやる意味自体がほぼゼロに均衡してしまうのです。

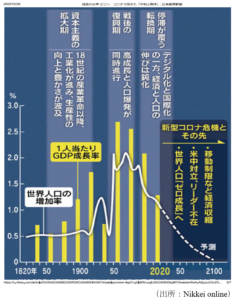

最後に、一つグラフをお見せしたいと思います。日経新聞、2020年9月6日の記事からの転記です。

今後、全世界の人口の成長は徐々に低下し、2100年にはほぼゼロとなる予測となっています(ご承知の通り日本は既に人口成長は大幅マイナスです)。アフターコロナであり、ESGの時代であり、超高齢化社会であり、人生100年時代でもあります。成長を前提としている資本主義システムそのものが、推進力をむしばまれていく可能性もあります。上場企業も世界中で、もはやこんなに沢山必要ないかもしれませんし、私たちのような運用機関も全く同様の立ち位置です。しかし悲観的になっては何も始まりません。そのような長期の現実認識と、世の中がよりデジタル化、アプリ化、データ化していく世界を念頭に置き、経営者と投資家、お互い血の通う人間として「何を残せるか」一緒に果断に挑戦していこうではないですか。人間が作り出し、人の習性に群がるAIに市場を支配されるのはまっぴら御免ではないですか。

昨年はお世話になりました。コロナの一刻の収束を祈ると同時に、本年も皆さまとお会いできることを楽しみにしております。何卒宜しくお願い申し上げます。

敬具

令和3年1月吉日

ひびき・パース・アドバイザーズ

代表取締役・運用責任者

清水雄也

情報発信

情報発信